LTV - Loan to Value

Der Loan to Value ist eine Kennzahl in der Immobilienfinanzierung, welche die Höhe des Kredites mit dem Verkehrswert der Immobilie in ein Verhältnis setzt.

Was ist der Loan to Value:

Der Loan to Value ist eine Kennzahl, um das Kreditrisiko einer Investition zu bewerten. Der Wert des beleihenden Objektes wird als Verkehrswert in einem Gutachten ermittelt und mit dem Kreditvolumen in ein Verhältnis gesetzt. Ein hoher LTV steht dabei für ein höheres Kreditrisiko des Kreditgebers. Das hängt damit zusammen, dass der Kreditgeber bei einem hohen LTV einen höheren Anteil der Investitionskosten am Gesamtprojekt trägt und der Kreditnehmer weniger Eigenkapital aufweisen muss.

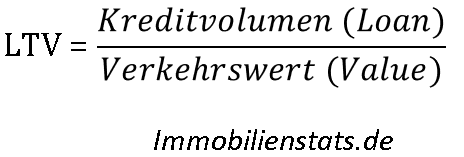

Formel LTV:

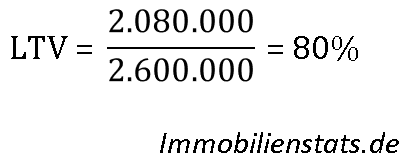

Beispiel LTV:

Kreditvolumen: 2.080.000

Verkehrswert: 2.600.000

Eine Bestandsimmobilie wird im Rahmen eines Verkehrswertgutachtens einer Bank oder eines unabhängigen Dritten mit 2.600.000 EUR bewertet. Die Bank stellt daraufhin ein Kredit von 2.080.000 EUR zur Verfügung. Der LTV beträgt 80% .

LTV als wichtige Kennzahl bei der Finanzierungsprüfung:

Der LTV ist eine wichtige Kennzahl bei der Prüfung einer Finanzierung. Für einen Kreditgeber ist es wichtig, dass dieser nicht mit zu viel Fremdkapital an einer Investition beteiligt ist. Es ist wichtig, dass der Kreditnehmer auch mit Eigenkapital und damit eigenen Risiko für seine Investition einsteht. Ein höherer LTV bedeutet für ein Kreditgeber ein höheres Risiko, da bei Zahlungsausfall und anschließender Zwangsvollstreckung es schwieriger ist die Immobilie zu einem Preis zu verkaufen der ausreicht, um die ausstehende Hypothek zu decken und zusätzlich die Zinsen, also einen Gewinn zu erwirtschaften. Ein branchenübliches Maximum für einen LTV liegt bei 80 %. Ein höherer LTV ist auch möglich, jedoch werden dafür deutlich höhere Zinsen fällig, um das erhöhte Risiko des Kreditgebers abzudecken.

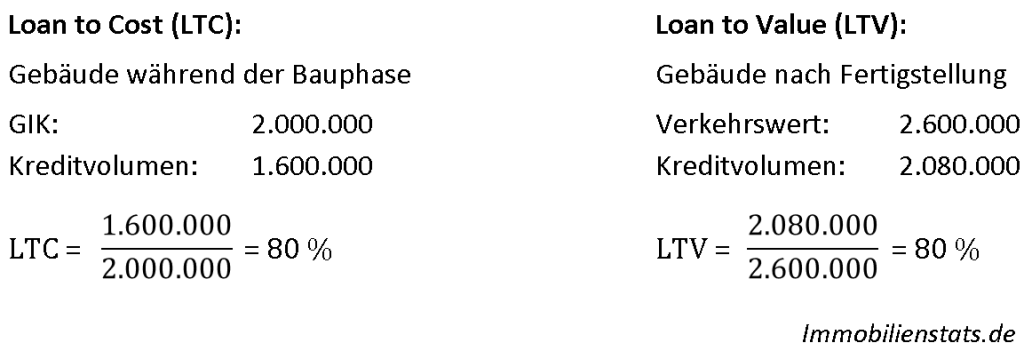

Unterschied zwischen LTV und LTC:

Neben der Kennzahl Loan to Value (LTV) existiert auch der Loan to Cost (LTC), der als Kennzahl eine wichtige Größe ist, um die Höhe des Kredites zu bestimmen und in ein Verhältnis zu setzen. Bei dem LTC werden die Gesamtinvestitionskosten (GIK), mit der Höhe des Kreditvolumens verglichen. Der LTC eignet sich bei Projektentwicklungen oder großen Refurbishments, also immer dann, wenn große Investitionen in eine Immobilie fließen und der festzustellende Wert der Immobilie durch ein Verkehrswertgutachten geringer eingeschätzt wird, als alle anfallenden Gesamtinvestitionskosten zusammen. Das hat den Hintergrund, dass ein Verkehrswertgutachten immer nur eine Momentaufnahme darstellt. Während der Bauphase ist der Wert demnach nicht zu bestimmen oder würde nur den aktuellen Bautenstand widerspiegeln, der definitiv unter den GIK des Projektes liegt. Aus diesem Grund macht es Sinn eine Projektentwicklung mit dem LTC zu bewerten und eine Bestandsimmobilie oder abgeschlossene Projektentwicklung mit dem LTV.

Merke:

LTC bei Projektenwicklung

LTV bei Bestandsgebäude, abgeschlossene Projektentwicklung

In diesem Beispiel handelt es sich um dieselbe Immobilie. Während der Projektphase wird die Bewertung über den LTC vorgenommen. Das Kreditvolumen von 1.600.000 EUR werden mit den GIK von 2.000.000 EUR in ein Verhältnis gesetzt. Der LTC beträgt 80%.

Nach Fertigstellung des Projektes wird der Wert der Immobilie im Rahmen eines Verkehrswertgutachtens ermittelt. Dieses bestimmt den Wert, aufgrund der Lage, Vermietungsfähigkeit, erzielbaren Marktmiete und weiteren Aspekten auf 2.600.000 EUR. Zu diesem Zeitpunkt ist eine Umschuldung des Kredites sinnvoll. Für dieselbe Immobilie kann jetzt ein Kreditvolumen von 2.080.000 EUR aufgenommen werden. Hierbei beträgt der LTV 80 %.

Die Bewertung nach LTV hat den Vorteil, dass durch den höheren Wert der Immobilie mehr Fremdkapital für das Projekt eingesammelt werden kann und somit ein höherer Fremdkapitalhebel entsteht.